Monto de mercancías a importar libres de impuestos durante el invierno 2024.

Desde el 28 de noviembre de 2024 al 12 de enero de 2025, los pasajeros de nacionalidad mexicana provenientes del extranjero que arriben al país por vía terrestre, podrán importar al amparo de su franquicia mercancía hasta por $500 dólares siempre que no se trate de personas residentes en la franja o región fronteriza.

Franquicia

Cuando el arribo de los pasajeros internacionales es por vía terrestre, tienen derecho a introducir mercancías distintas de su equipaje, con valor hasta de 300 dólares o su equivalente en moneda nacional o extranjera, en uno o varios artículos; sin embargo, durante el periodo comprendido entre el 28 de noviembre de 2024 al 12 de enero de 2025, los pasajeros de nacionalidad mexicana provenientes del extranjero que arriben al país por vía terrestre, podrán importar al amparo de su franquicia mercancía hasta por $500 dólares siempre que no se trate de personas residentes en la franja o región fronteriza.

Los pasajeros procedentes de la franja o región fronteriza al interior del país, podrán importar al amparo de la franquicia mercancía hasta por 300 dólares o su equivalente en moneda nacional o extranjera.

Estas franquicias no amparan la introducción de cervezas, bebidas alcohólicas y tabacos labrados, ni combustible automotriz, salvo el que se contenga en el tanque de combustible del vehículo, y se deberá contar con la factura, comprobante de venta o cualquier otro documento que exprese el valor comercial de las mercancías.

Cuando los pasajeros arriban al país por vía marítima o aérea, la franquicia durante todo el año se mantiene en $500 dólares por persona.

Franquicia Acumulativa para Familias

En los casos en que el padre, la madre y los hijos, integrantes de una misma familia, considerando inclusive a los menores de edad, arriben a territorio nacional simultáneamente y en el mismo medio de transporte, las franquicias que correspondan a cada uno de ellos podrán ser acumuladas y ejercidas por el total de la familia.

Monto para Importación de Mercancías de Pasajeros sin Necesidad de Agente Aduanal

Los pasajeros podrán efectuar la importación de mercancías que traigan con ellos, distintas a las de su equipaje, sin utilizar los servicios de agente o apoderado aduanal, siempre que el valor de las mismas, excluyendo la franquicia, no exceda de 3,000 dólares o su equivalente en moneda nacional o extranjera y se cuente con la factura, comprobante de venta o cualquier otro documento que exprese el valor comercial de las mercancías.

La determinación de las contribuciones que se causen con motivo de la importación, se calculará aplicando al valor de las mercancías una tasa global del 19% y se enterará presentando el formulario de 'Pago de contribuciones al comercio exterior'. En este caso, las mercancías importadas no podrán deducirse para efectos fiscales.

Tratándose de equipo de cómputo, su valor sumado al de las demás mercancías no podrá exceder de 4,000 dólares o su equivalente en moneda nacional o extranjera.

Las mercancías sujetas a regulaciones y restricciones no arancelarias no se podrán importar mediante este procedimiento.

En los demás casos, la importación deberá efectuarse por conducto de agente o apoderado aduanal, por la aduana de carga, cumpliendo con las formalidades que para la importación de mercancías establece la Ley.

Equipaje de Pasajeros

Cabe recordar que, además de lo anterior, los pasajeros internacionales pueden introducir al país su equipaje libre de impuestos de importación.

Para conocer cuáles mercancías o artículos integran el equipaje de pasajeros se sugiere consultar el catálogo de “Equipaje de pasajeros exento de impuestos de importación” disponible en la sección Tablas e Indicadores de Fiscalia, en la categoría Catálogos > Catálogos de artículos exentos de impuestos de importación.

Esta información se fundamenta en las reglas 3.2.2. y 3.2.3. de las Reglas de Carácter General en Materia de Comercio Exterior 2024, disponibles en el módulo Legislación de Fiscalia.

Facilidad adicional

Para el caso de vehículos, las personas que viajan a México en su vehículo pueden hacer el trámite de importación temporal antes de llegar a la aduana y cancelarlo al regresar al extranjero a través de banjercito.gob.mx, en los consulados en Estados Unidos o directamente en las aduanas, hasta con 60 días de anticipación.

Declaración Electrónica de Aduana Electrónica

Cabe mencionar que para aquellos pasajeros que excedan de la franquicia y que vayan a pagar los impuestos correspondiente, ya es posible llenar la Declaración de Aduana por Internet antes de llegar al país. Para estos efectos, los pasajeros pueden ingresar a la página de Internet de Aduanas, llenar el formato, imprimirlo y entregarlo al momento de cruzar la aduana a México, con lo que se evitarán molestias durante su arribo. El acceso directo a la declaración electrónica en el siguiente: https://siat.sat.gob.mx/PTSC/DPE/faces/resources/pages/declaracion/declaracion.jsf

Fuente: Fiscalia.com

Las personas que realizan actividades vulnerables que se encuentran obligadas a presentar avisos de acuerdo al Artículo 23 de la Ley Federal para la Prevención e Identificación de Operaciones con recursos de Procedencia Ilícita (Ley Anti-Lavado), están obligadas a conservar cierta documentación comprobatoria.

Avisos y acuses (Artículo 20 del Reglamento)

La obligación de conservar la documentación de los avisos presentados, así mismo, como la conservación de los acuses de recibido correspondientes, que son proporcionados por el SAT, deberán de ser conservados por un plazo no menor a cinco años, los cuales se empezaran a contar a partir de la fecha de la presentación de los avisos y de los acuses respectivos.

Soporte de actividades (Artículo 18 de la Ley y 38 del Reglamento)

Los obligados deben custodiar, proteger, resguardar y evitar la destrucción u ocultamiento de la información y documentación que sirva de soporte a la Actividad Vulnerable, así como la que identifique a sus clientes o usuarios. Esta información deberá conservarse de manera física o electrónica, por un plazo de cinco años contado a partir de la fecha de la realización de la Actividad Vulnerable, salvo que las leyes de la materia de las entidades federativas establezcan un plazo diferente.

Las Entidades Colegiadas están obligadas a conservar, física o electrónicamente, por un plazo mínimo de cinco años la información, documentación, datos e imágenes que reciban de sus integrantes para la presentación de sus Avisos, así como los acuses correspondientes que el SAT les haya proporcionado. El plazo empezará a contar a partir de la fecha de recepción de la información o documentación, o de la generación del acuse de la presentación de los Avisos, según sea el caso.

Entidades financieras (Artículo 15 de la Ley)

Las entidades financieras deberán conservar, por al menos diez años, la información y documentación relativas a la identificación de sus clientes y usuarios o quienes lo hayan sido, así como la de aquellos actos, operaciones y servicios reportados conforme al presente artículo, sin perjuicio de lo establecido en este u otros ordenamientos aplicables.

Expedientes de trabajadores (Artículo 16 de la Ley)

Cuando quienes realicen Actividades Vulnerables a solicitud de sus Clientes o Usuarios con los que tengan una Relación de Negocios, realicen actos u operaciones a nombre de los trabajadores o demás personal contratado por el Cliente o Usuario de que se trate, el expediente de Identificación de cada uno de esos trabajadores y personal podrá ser integrado y conservado por el Cliente o Usuario solicitante en lugar de quien realice la Actividad Vulnerable, durante la vigencia de la relación laboral con el empleado de que se trate.

Características

Aunando esto las personas que realicen las actividades vulnerables deberán de cumplir con los criterios de integridad, disponibilidad, auditabilidad y la confidencialidad de la documentación, conservación y resguardo de la información.

Recomendación

Las personas que realicen actividades vulnerables deberán prever los mecanismos necesarios para crear y mantener archivos con la información tanto electrónica como física, de forma que cumplan con los plazos y condiciones que establece la autoridad en esta materia.

Fuente: Fiscalia.com

Características particulares para emitir el Complemento Carta Porte.

Como parte de las operaciones del transporte de mercancías, es posible que una transportista realice el arrendamiento de vehículos o contenedores para realizar el servicio en cuestión. Al respecto, se presentan las características particulares que debe tener el complemento carta porte (CCP) cuando se esté en estos supuestos.

Obligación de emitir carta porte por camiones arrendados

Interpretando la Regla 2.7.7.1.1., la obligación de emitir un CFDI de tipo Ingreso al que se le incorpore el CCP se actualiza con la mera transportación de mercancías, independientemente de los medios en los que se realiza. Sin embargo, esto implica ciertas particularidades en el CCP.

Siguiendo lo indicado en las Preguntas frecuentes del Complemento Carta Porte 3.1[1], cuando el vehículo o parte del mismo es propiedad de un tercero, según si hay o no contrato de arrendamiento[2], se debe considerar lo siguiente:

- No hay contrato de arrendamiento: Llenar el campo Tipo de figura de transporte (TipoFigura) con clave “02” Propietario.

- Sí hay contrato de arrendamiento: Llenar el campo Tipo de figura de transporte (TipoFigura) con clave “03” Arrendador.

Usualmente, en el campo Tipo de Figura se ingresa la información correspondiente a los operadores del transporte. Para efectos de arrendamiento de vehículos y/o partes de un vehículo, se deberá ingresar la información de aquellos contribuyentes relacionados con el medio de transporte utilizado para el traslado de los bienes y/o mercancías en territorio nacional, cuando el emisor del CFDI es distinto a las personas antes indicadas.

Se reitera que la pregunta frecuente indica que el “Tipo de figura” se deberá llenar por vehículo “o parte del mismo”[3]. Esto permite interpretar que el elemento “Tipo de Figura” deberá adicionarse cuantas veces sea necesarios, según las partes del vehículo que hayan sido arrendadas.

Implicaciones del llenado de “FiguraTransporte”

Una vez elegido un “Tipo de Figura” como “Propietario” o “Arrendador”, se deberá llenar el Elemento “FiguraTransporte”, según lo señala el Estándar del Complemento Carta Porte.

Para ello, se deberá realizar el llenado de Figura Transporte usando los siguientes datos[4]:

- RFC de la figura

- Nombre de figura

- Número tributario (tratándose de residentes en el extranjero)

- Si se registra un RFC, este dato no se debe registrar.

- Residencia fiscal (tratándose de residentes en el extranjero)

- Este campo se debe registrar siempre que el atributo Número de identificación o registro fiscal de la figura de transporte (NumRegIdTribFigura) contenga un valor y la clave registrada debe ser distinta de “MEX”, en caso contrario se debe omitir.

Luego, se deberá llenar el campo “Partes del transporte”, según el transporte o la parte de transporte que no es propiedad del emisor del comprobante y que se encuentra en el catálogo del CCP. Para efectos de la industria del autotransporte, las partes del transporte que pudieran indicarse son las siguientes:

- PT01 Camión unitario

- PT02 Camión

- PT03 Tractocamión

- PT04 Remolque

- PT05 Semirremolque

- PT06 Vehículo ligero de carga

- PT07 Grúa

- PT11 Contenedor

Asimismo, el nodo “Domicilio” deberá registrarse, aunque, por regla general, los únicos atributos obligatorios son: País, Estado y Código Postal.

Sobra decir que toda esta información debe solicitarse a la persona arrendadora. En su caso, también puede obtenerse del propio CFDI que la arrendadora emita al transportista.

Llenado de “FiguraTransporte” cuantas veces sea necesario

En el supuesto en que no solo el vehículo, sino varias partes del mismo sean dadas en arrendamiento, se deberá adicionar el elemento “Figura Transporte” cuantas veces sea requerido. El número de figuras transporte que se adicionen, será en función de las personas que intervienen en el traslado de los bienes y/o mercancías, según los distintos medios involucrados en el transporte.

Para ilustrar, suponga el caso de una empresa de transporte que arrienda un camión y un remolque a dos proveedores: “Camiones Buenos, S.A:”, residente fiscal en México, y “Remolques Americanos, Inc.”, residente fiscal en Estados Unidos. Al respecto, el CCP deberá contemplar dos elementos “Figura Transporte”:

- Por el camión. Adicionar el elemento Figura Transporte que señale el RFC y razón social de “Camiones Buenos, S.A.”

- Por el remolque. Adicionar otro elemento Figura Transporte indicando el número tributario y razón social de “Remolques Americanos, Inc.”; adicionalmente, deberá indicar que la residencia fiscal, que es “Estados Unidos”.

Huelga agregar que no hay que omitir el elemento relacionado al “Operador”, donde se ingresen los datos del chofer de la unidad de transporte, toda vez que este es un campo obligatorio y es esencial para el llenado del CCP[5].

¿El elemento “Tipo de figura” es esencial para el CCP?

Como puede señalarse en la Pregunta Frecuente 18, del ámbito General, el Tipo de Figura de “Arrendador” no está considerado como obligatorio. Esto no significa que el rubro no sea obligatorio cuando se den los supuestos. Se reitera que la Pregunta Frecuente 12, del ámbito Autotransporte, indica que la sección “se debe registrar”:

12. ¿En qué casos se registra en la sección figura del transporte al “Propietario” y al “Arrendador”?

Cuando el vehículo o parte del mismo con el que se realiza el transporte de bienes y/o mercancías es propiedad de un tercero y no existe un contrato de arrendamiento, se debe registrar la figura de “Propietario”. En caso de que exista un contrato de arrendamiento se debe registrar la figura de “Arrendador”.

Fuente: Fiscalia.com

Aprobación del dictamen en materia de prisión preventiva oficiosa y reservas.

La Cámara de Diputados aprobó, con 335 votos a favor, 108 en contra y cero abstenciones, el dictamen que reforma el Artículo 19 de la Constitución para ampliar el catálogo de delitos que ameritan prisión preventiva oficiosa; sin embargo, tras una reserva de Morena, el narcomenudeo y la defraudación fiscal fueron eliminados de dicho catálogo, una medida impulsada por el diputado Ricardo Monreal con el objetivo de otorgar un tratamiento social al narcomenudeo y actuar con responsabilidad en el caso de la defraudación fiscal. Monreal argumentó que esta decisión responde a la necesidad de promover la unidad nacional y evitar una penalización excesiva en delitos de índole social o económica.

Aclaración del SAT en torno a este proceder.

Dentro de la Tercera Reunión de Síndicos del Contribuyente realizada en 2021, se planteó a la autoridad que diversos contribuyentes de la región fronteriza norte (RFN) hicieron un cambio de domicilio dentro de la misma localidad y les fue cancelada su autorización del estímulo del Impuesto al Valor Agregado (IVA) una vez que presentaron el aviso correspondiente.

Cancelación del estímulo del IVA en cambio de domicilio

Los contribuyentes que señala el documento habían cumplido con los requisitos para optar por el estímulo y su cambio de domicilio fue dentro de la misma localidad en donde el estímulo del IVA es aplicable.

Por lo tanto, los síndicos señalan a la autoridad que el mero cambio de domicilio en la misma localidad no es motivo de cancelación del estímulo. La autoridad no niega esta afirmación e invita a presentar una aclaración.

Necesario presentar aclaración

En ese sentido, el Servicio de Administración Tributaria (SAT) propone que el contribuyente ingrese un “caso SaC de aclaración”, conforme a la Regla 2.5.8. de la Resolución Miscelánea Fiscal (RMF).

El SAT señala que el caso será evaluado a fin de determinar si es procedente la reintegración del beneficio a la brevedad posible. Asimismo, indica que no es necesario presentar un nuevo aviso en el aplicativo de región fronteriza.

¿Qué aclaración presentar?

La Regla 2.5.8. versa sobre el cumplimiento de obligaciones fiscales que los contribuyentes consideren diferentes a lo establecido en las disposiciones fiscales que le son aplicables.

En ese sentido, la Regla citada indica que los contribuyentes deben “ingresar un caso de aclaración a través del Portal del SAT, anexando la documentación soporte que considere pertinente”.

Bajo estas circunstancias, resta que cada contribuyente presente la aclaración siguiendo el trámite que considere pertinente.

Además, será de suma importancia que la autoridad actúe acorde al principio de seguridad jurídica y resuelva las “falsas irregularidades” por las cuales canceló la autorización del estímulo RFN para el IVA.

Comentarios finales

Por otro lado, conviene que los contribuyentes que realizarán el cambio de domicilio en la misma localidad de la RFN (e incluso la región fronteriza sur), analicen su caso y tomen precauciones previo a realizar el cambio de domicilio, en virtud de las acciones tomadas por la autoridad.

Fuente: Fiscalia.com

Conoce las obligaciones fiscales y forma de calcular y enterar el impuesto.

La Ley del Impuesto sobre la Renta (ISR) indica que las personas que perciban ingresos por salarios de un residente en el extranjero deberán presentar pagos provisionales por su cuenta, sin embargo, esta situación puede llevar a una temporal doble tributación. Al respecto ¿realmente están obligados estos sujetos a presentar sus pagos provisionales?

Obligación de presentar pagos provisionales

El Artículo 90 de la Ley del ISR indica que los ingresos provenientes de fuente de riqueza ubicada en el extranjero no serán considerados para efectos de pagos provisionales, excepto tratándose de salarios provenientes del extranjero.

De la anterior redacción considere que los trabajadores de un extranjero pueden presentarse en el supuesto de que sean sujetos de retención en el extranjero y a su vez estén obligados a presentar pagos provisionales en México.

En ese sentido, ¿están obligados a presentar pagos provisionales? Si bien la respuesta es en todos casos positiva, es preciso también conocer las alternativas de los contribuyentes a fin de aliviar cualquier situación de doble tributación internacional.

Fuente de riqueza en el extranjero

Siguiendo la lógica expuesta por Pizarro S. y Scheffler K. (2011), el concepto de “ingresos procedentes de fuente de ubicada en el extranjero”, ha de entenderse como “aquellos obtenidos por residentes en México que se encuentren sujetos a un ISR en otros Estados, de conformidad con las reglas y criterios que cada país, en ejercicio de su potestad tributaria, imponga”.

Esto sería contrario a la otra alternativa, por la cual, para definir si existe fuente de riqueza proveniente del extranjero, se interpreta el Título V de la Ley del ISR “en sentido contrario”. Es decir, si el Título en comento indica cuándo existe fuente de riqueza en territorio nacional, el carácter de fuente de riqueza en el extranjero consiste a una interpretación contraria de lo establecido por esa normativa. Los autores concluyen que esta aproximación puede derivar en casos en que la autoridad niegue el acreditamiento del ISR pagado en el extranjero bajo el argumento de que ese ingreso, según el Título V, sí fue obtenido en México y no en el extranjero.

Dicho lo anterior, si se asume que la fuente de riqueza ocurre exclusivamente cuando se efectúen retenciones, esto implica que un contribuyente asalariado estaría percibiendo un ingreso por el cual está causando dos impuestos cada vez que reciba el pago: 1) por la retención ocurrida en el extranjero, 2) por el pago provisional a realizar en México. Lo anterior con independencia de que el ISR pagado en el extranjero pueda acreditarse en su declaración anual.

Al respecto, sería preciso evaluar las alternativas que el sujeto tiene para aminorar su carga tributaria durante el año. Para ello, la principal alternativa es la aplicación de un Tratado para Evitar la Doble Tributación (TEDT).

Aplicación de tratados en ingresos por salarios

Al respecto, el Artículo 15 del Convenio Modelo de la OCDE indica para los “servicios dependientes” lo siguiente:

- El ingreso es objeto de impuesto en el Estado de residencia del empleador, a menos que el empleo haya sido realizado en otro Estado, en cuyo caso, ese Estado también puede gravar el salario.

- No obstante, el empleado solo pagará impuestos en su país de residencia fiscal si:

- El empleado no permanece en el otro Estado, en uno o varios periodos, más de ciento ochenta y tres días durante cualquier periodo consecutivo de 12 meses

- las remuneraciones se pagan por o en nombre de, una persona empleadora que no es residente otro Estado.

- las remuneraciones no se soportan por un establecimiento permanente o una base fija que la persona empleadora tiene en el otro Estado.

Por lo anterior, en principio se tiene que realizar las siguientes evaluaciones para interpretar si la aplicación del TEDT es conveniente:

- Si el trabajador recibe su salario del extranjero, y no ha salido de México, entonces ese salario solo es gravable en México

- Si el trabajador ejerce el servicio en otro Estado (en principio el Estado de residencia fiscal del empleador), su salario podrá ser objeto de retención en el país extranjero si se cumple lo siguiente:

- Estuvo más de 183 días en ese otro Estado durante un periodo de 12 meses.

- La remuneración no fue pagada por otra persona que no es residente del Estado donde trabajó el asalariado.

- El empleador cuenta con un EP o base fija en el Estado donde se prestó el servicio.

En consecuencia, si en el país extranjero resulta que el salario es objeto de retención, y según el TEDT el salario sólo es gravable en el Estado de residencia del asalariado, entonces es posible aplicar el TEDT en favor de éste. Para ello, deberán dialogarse estas alternativas con el empleador a fin de que coordinar el cumplimiento de los requisitos que cada legislación local establezca para la aplicación de beneficios del TEDT.

Si, por el contrario, persiste el caso en que el salario es objeto de retención, el contribuyente podrá acreditar el ISR pagado en el extranjero en su declaración anual. Lo anterior sin perjuicio que sigue estando obligado a presentar pagos provisionales en México por el mismo ingreso.

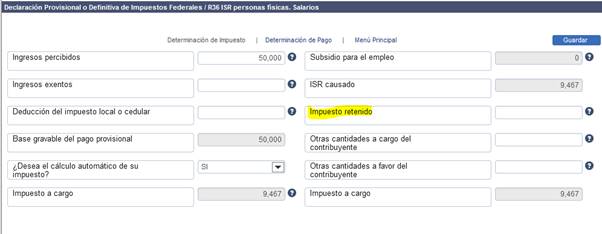

Sobre los pagos provisionales a realizar, debe tenerse cuidado del campo “Impuesto retenido”, contenido en el formato correspondiente

Esto en el entendido de que acreditar un impuesto retenido en pagos provisionales por salarios obtenidos del extranjero no es algo que esté contemplado en legislación ni las reglas relacionadas. Cuanto es así, que la Procuraduría de la Defensa del Contribuyente (PRODECON) se ha pronunciado en el sentido de que si una vez realizada una retención en el extranjero, si el asalariado mexicano entera el pago mensual, “estaría ante el supuesto de efectuar el pago en ambos Estados” (es decir, no contempla la opción de disminuir retención den pagos provisionales. Dicho esto, la postura de la PRODECON también carece de un sustento legal sólido, tal como se indica en la publicación Asalariados con ingresos del extranjero ¿Cuándo enteran impuesto en México?

Acreditamiento del ISR pagado en el extranjero

Puesto que el asalariado solo puede acreditar el ISR pagado en el extranjero hasta su declaración anual, deberá seguir los conceptos señalados en el Artículo 5 de la Ley del ISR. De forma general, se deben tener presente los siguientes puntos:

- El monto máximo acreditable de ISR pagado en el extranjero será el resulte de aplicar lo previsto en el Capítulo XI del Título IV de esta Ley a los ingresos percibidos en el ejercicio de fuente de riqueza ubicada en el extranjero. Si bien la normativa indica que se deberán disminuir las deducciones que serían aplicables al capítulo correspondiente del Título IV, para el caso de salarios no existen deducciones autorizadas.

- Las personas físicas residentes en México que estén sujetas al pago del impuesto en el extranjero en virtud de su nacionalidad o ciudadanía podrán efectuar el acreditamiento a que se refiere este artículo hasta por una cantidad equivalente al impuesto que hubieran pagado en el extranjero de no haber tenido dicha condición.

- Los contribuyentes deberán contar con la documentación comprobatoria del pago del impuesto en todos los casos. Cuando se trate de impuestos retenidos en países con los que México tenga celebrados acuerdos amplios de intercambio de información, bastará con una constancia de retención.

De acuerdo con el Criterio Normativo 5/ISR/N emitido por el Servicio de Administración Tributaria (SAT) es posible interpretar que el contribuyente podrá acreditar el ISR pagado en el extranjero contra el ISR que les corresponda pagar en el país, antes de acreditar los pagos provisionales del ejercicio.

Fuentes: Fiscalia.com

Impacto operacional de esta problemática.

En días recientes, por razón aún desconocida, miles de contribuyentes a nivel nacional se encontraron con que su firma electrónica (e.firma) emitida por el Servicio de Administración Tributaria (SAT) ha sido revocada. Todas estas firmas han sido revocadas con fecha 23 de octubre de 2024, a las 12:00:00.

Esta situación ha generado gran desconcierto entre los contribuyentes ya que desconocen la razón de esta situación. Todo apunta a que se trata de un error de la autoridad, la cual, al momento de esta publicación, no se ha pronunciado al respecto.